Как взять кредит в германии

Содержание:

- Просрочка по кредитным платежам

- Оформляем автокредит в ING-DiBa

- Предложения от банков Германии

- Сравнение кредитов

- Какие банки дают кредит иностранным гражданам?

- Рекомендации, как получить кредит за границей

- Кредиты в Германии до 100.000 евро без взноса собственного капитала

- ТОП иностранных банков на территории России

- Что выгоднее: накопительные счета или срочные депозиты?

- Условия и способы получения кредита в Европе

- Что нужно немецкому банку для выдачи кредита

- Насущные проблемы и прогноз развития экономики Германии

Просрочка по кредитным платежам

Условия по просрочкам прописывают в контракте. Если у клиента возникают опасения — он предупреждает банк заранее и берёт паузу на выплату в тело кредита, но вносит ежемесячные проценты. Несколько пропущенных выплат в год допускаются, если клиент предупреждает банк, но проценты тикают постоянно.

Непредвиденная просрочка без информирования банка — катастрофа. Информация попадает в базу SCHUFA на 2-3 года, а банк высылает запрос на погашение просрочки со штрафом. Если клиент игнорирует выплаты, банк разрывает контракт с увеличенным штрафом и передаёт дело в суд.

Контактируйте с банком и объясняйте причины просрочки. Запрашивайте сокращение месячных платежей, паузы в выплатах или перекредитование. Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

12-10-2017, Полина Радченко

Источник

Оформляем автокредит в ING-DiBa

Этап 1 — 3 — как описано выше.

Результат: Сумма кредита 12 тыс. евро, сумма выплат по кредиту в ING-DiBa с эффективной ставкой 3.33% на 84 месяца составит 13.445 евро, ежемесячный платеж 160 евро.

Этап 4 — процедуру идентификации предлагают пройти одним из двух способов: онлайн из дома по видео-звонку или Postident.

Очень обрадовались видео-звонку, но в процессе оформления онлайн-формуляра для звонка выяснилось, это можно, но пока не для граждан России. Поэтому на следующий день Игорь отправился в филиал Deutsche Post, чтобы пройти Postident-Verfahren.

Конверт для письма в банк был приложен к документам, которые к нам до этого пришли (другие банки могут просто оплатить ваш конверт напрямую почте, их не всегда присылают).

При себе необходимо было иметь: загранпаспорт (просто eAT не подойдет) и купон для Postident, который банк прислал до этого вам по почте.

Этап 5. На момент прохождения процедуры идентификации (этап 4) мы уже нашли машину, но при заполнении заявки в банк (3-ий этап) мы выбрали открытую дату для перечисления средств, т.к. на тот момент еще рассматривали варианты машин и в итоге Игорю нужно было позвонить в банк и сказать, чтобы переводили. На следующий день после похода на почту Игорь позвонил в банк, деньги тут же отправили. Пришли буквально в тот же день. Очень быстро работают.

Этап 7 — вам присылают кучу новых бумажек, план платежей и пр.

В следующем посту мы расскажем о поиске машины в Германии.

Поделиться

Предложения от банков Германии

Сравним предложения разных банковский учреждений по ипотечному кредиту. Условия равные: 100 000 евро сроком на 10 лет. Самые выгодные условия предлагает Immo-finanzcheck со ставкой кредита в 0,92%. Расчет сделан на основе принятых условий, они могут увеличиваться или уменьшаться в зависимости от личной ситуации и изменений условий.

Таблица. 5. Ипотека в банках ФРГ – чистая сумма 100000 евро на 10 лет

| Банки | Годовая процентная ставка, в% | Фиксированная ставка заимствования, в % | Оценка (ежемесячное погашение), евро | |

| Immo-finanzcheck | 0,92 | 0,92 | 243,33 | |

| Comdirect bank | 1,11 | 1.10 | 259,17 | |

| Allianz | 1,27 | 1,26 | 272,5 | |

| ING | 1,47 | 1,43 | 289,17 |

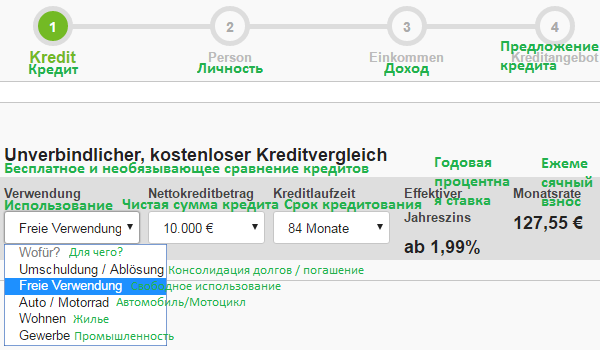

Сравнение кредитов

Для многих немцев речь идет не о том, чтобы получить какой-нибудь кредит, но о самом дешевом кредите, который можно получить с текущим уровнем платежеспособности. Поэтому многие сравнивают кредиты в Интернете.

Но будьте осторожны: тот, кто в интернете запрашивает кредит у нескольких банков, чтобы определить для себя выгодное предложение, рискует вообще не получить никакого кредита. Каждый кредитный запрос в Германии будет сохранен самым большим агентством о рейтинге кредитоспособности SCHUFA. Из-за большого количества кредитных запросов личный рейтинг будет снижаться. Как следствие, кредит станет более дорогим или даже невозможным.

Иначе обстоит дело у Smava: сравнение кредитов происходит в „защищенной“ среде. Более подробную информацию вы найдете далее в статье.

Теперь, параллельно к чтению статьи, перейдите на страницу для сравнения ► smava.de ◄ и выберите, какую сумму вы хотите получить в кредит.

1) Укажите причину использования кредита. Если ни одна стандартная причина не подходит, выберите „Свободное использование“.

2) Выберите сумму кредита. Smava выдает кредиты от 1000 до 120.000 евро.

3) Укажите срок кредитования. Здесь указывается в течение скольки месяцев вы должны выплатить кредит плюс проценты.. Ежемесячный платеж вы видите справа.

Здесь еще не стоит «играть» с суммой или со сроком кредита, поскольку расчет процентов соответствует самому высокому уровню платежеспособности.

Только после того, как вы введете ваши персональные данные, поставите галочку на согласие с условиями и нажмете на „Далее (Weiter)“, вы сможете увидеть индивидуальное предложение по кредиту, советующее уровню вашей платежеспособности.

Какие банки дают кредит иностранным гражданам?

Потребительские заемы на территории РФ иностранцы, получившие вид на жительство, могут оформить в следующих банковских учреждениях:

- Ренесанс Кредит предлагает оформить кредитный продукт «Наличными» по ставке 11,9% годовых.

- Райфайзен Банк кредитует иностранцев по ставке 11,99% годовых. Кредитный продукт называется «Персональный».

- Банк Восточный — Залог+» под 9,90%.

- Оформить кредитную карту под 12% годовых предлагает Тинькофф банк. Решение по выдаче рассматривается оперативно (в течение 60 минут). Кредитный лимит может достигать 1 млн руб.

- СитиБанк кредитует зарубежных гостей под 14% годовых по программе «Потребительский».

- Оформить «Первый Почтовый 12,9%» по соответствующей ставке предлагает Почта Банк.

- Для владельцев автомобилей Локо Банк подготовил кредитное предложение «Под залог авто» под 12,4% годовых.

- ВТБ24 кредитует по программе «Крупный» под 15,5%.

- «Нецелевой без залога» под 14% можно оформить в Московском Кредитном Банке.

- ВТБ Банк Москвы предлагает кредит «Наличными» по стартовой ставке 12,9%.

Несмотря на то, что не каждый банк готов работать с иностранными заемщиками, платформа для выбора наиболее выгодной кредитной программы у зарубежных клиентов все же имеется.

Кредит в Сбербанке для иностранцев

Сбербанк также присоединился к списку банков, которые работают с зарубежными заемщиками. Прежде чем выдать деньги, банк тщательно изучает биографию потенциального заемщика:

- период проживания в России,

- источник и уровень доходов,

- наличие поручителей и объектов недвижимости, если они существуют.

К иностранным заемщикам применяются общие требования политики Сбербанка:

- минимальный возраст 18-20 лет,

- опыт работы не менее 6 месяцев на текущем месте занятости.

Регистрации в РФ является важным условием предоставления средств.

Ставка зависит от предоставления залога наличия поручителя (поручителем может выступать гражданин РФ с достаточным доходом и хорошей кредитной историей). Если их нет, процент будет выше.

Минимальная ставка составляет 12,9%, максимальная может достигать 18,9% годовых.

Также на процент кредитования влияет срок и сумма потребительского заема. Перечень документов стандартный, если оформляется залоговый кредит, необходимы документы на объект залога.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Рекомендации, как получить кредит за границей

В нынешние времена получить кредит за рубежом наиболее выгодно из-за ощутимой разницы в его стоимости – ставка по процентам в России в три, а то и более раза выше, чем в европейских странах. В связи с этим ипотечному кредитованию принадлежит наибольшая популярность. Поэтому желающим получить кредит за границей можно дать несколько советов:

- Оформить кредит за пределами России можно как юридическим, так и физическим лицам, но не каждая страна предоставляет такой шанс нерезидентам. Причины могут крыться в местном законодательстве, международных соглашениях, различных правилах и процедурах. Поэтому имея намерение кредитоваться в каком-либо государстве, неплохо бы узнать у специалистов подробней обо всех вышеперечисленных фактах.

- Нужно понимать, что в каждой стране существуют свои условия, касающиеся банковского обслуживания, лиц, постоянно проживающих и зарегистрированных в другой стране. Процедура расчетов, а также схема заграничного кредитования значительно упроститься, если российский и зарубежный банки будут принадлежать к одной банковской группе. Таким примером может служить Росбанк, входящий в международную финансовую Группу Societe Generale.

- Очень большое значение для иностранного банка при принятии решения будет иметь понятность происхождения источника дохода либо прозрачность деятельности предпринимателя.

- На положительный ответ банка влияет не только указанный доход, но и уплата требуемых налогов в соответствии с законом России.

- Многие иностранные банки готовы кредитовать только тех зарубежных клиентов, чей источник дохода находиться в пределах данной страны.

- Весомым основанием для отказа в кредитовании считается доход неизвестного происхождения или отсутствие конкретной цели для использования кредитных средств.

Кредиты в Германии до 100.000 евро без взноса собственного капитала

Если Вы открыли фирму в течении последних 3 лет, то у Вас есть возможность взять кредит для компании на 5 или 10 лет с низкой процентной ставкой. До 30.000 евро от всей суммы Вы можете использовать на оснащение и оборудование предприятия. При этом если у вас есть компаньон, то каждый из Вас может взять этот вид кредита на компанию. Дополнительное преимущество этого кредита состоит в том, что он выдаётся без наличия в компании собственного капитала. За погашения кредита полную ответственность несёт предприниматель который оформил кредит.

Как получить этот вид кредита?

Вам следует обратиться в основной банк, где Вы открыли фирменный банковский счёт. От вас требуется заполнить заявление на кредит и подготовить профессиональный бизнес-план. При вашем желании наши сотрудники помогут Вам заполнить заявление на кредит и написать бизнес-план. После этого все документы передаются на решение государственному банку, который при положительной оценке переводит сумму кредита через Ваш основной банк на счёт Вашего предприятия.

Какая процентная ставка у этого кредита?

При продолжительности выплаты кредита в течении 5 лет эффективная процентная ставка составляет 2,63 %. Выплата кредита и процентной ставки начинается спустя год после оформления кредита.

При продолжительности выплаты кредита в течении 10 лет эффективная процентная ставка составляет 2,89 %. Выплата кредита и процентной ставки начинается спустя два год после оформления кредита.

ТОП иностранных банков на территории России

По состоянию на 2019 год в России можно составить рейтинг наиболее крупных и уважаемых банков с иностранным капиталом — всего в пределах РФ осуществляют деятельность более 60 дочерних банков. В ТОП-5 лучших организаций попали следующие предприятия:

- UniCredit Bank. Дочернее предприятие итальянского банка на территории РФ открылось в 1989 году в Москве — на тот момент он назывался «Международный Московский Банк». К 2007-му году название сменилось на знакомое всем «Юникредит». 100% акций данного предприятия принадлежит финансовой группе UniCredit, базирующейся в Риме. Филиалы этого банка присутствуют по меньшей мере в 22-х странах Европы.

- Райффайзен-Банк. Банк был основан в 19-м веке в столице Австрии, г. Вене. В России его первые филиалы появились в 1996 году. В структуре компании 99,96718% акций принадлежит австрийскому Райффайзен Центральбанку Остеррайх. В связи с этим динамика финансовой деятельности на территории Российской Федерации — сумма привлеченных вкладов и выданных кредитов — только растет, т.к. Райффайзен Банк гарантирует своим клиентам высокую надежность.

- Росбанк. По названию можно и не понять, что на самом деле больше 99 процентов акций этого предприятия принадлежат французской группе Societe Generale S.A, основанной в 1864 году. Внушительные цифры по части собственного капитала финансовой группы — более 62 млрд евро за 2015-й год — привели к тому, что количество вкладчиков и заемщиков у банка ежегодно растет в среднем на 5%. Это объясняется тем, что наличие большого собственного капитала гарантирует вкладчикам стабильную оплату процентов и полное возвращение вложенных денег по окончанию срока действия договора.

- Ситибанк. Американская компания получила в нашей стране лицензию в 2001 году, все 100% акций принадлежат «Ситигрупп Инк». Начало работы приходится на 1917 год, однако после революции все банковские организации на территории Российской Империи были национализированы, новое начало было положено в 1993 году. Дочернее предприятие компании на территории РФ обладает значительными активами — за один только года компания отчиталась о наличии имущества на сумму более 490 млрд рублей. В связи с этим банк пользуется доверием и популярностью у российских граждан.

- ОТП Банк. Эта организация занимает последнее место в нашем рейтинге зарубежных банков для физических лиц в России потому, что всего лишь 66% от общего числа акций принадлежат иностранному холдингу «OTP Groupp», основанному в столице Венгрии Будапеште. И, хотя банк показывает устойчивый рост активов, на данный момент он занимает всего лишь 53-ю строчку по параметрам собственной капитализации, объему выданных кредитов и т.д. Стоит отметить, что венгерская финансовая группа — одна из немногих европейских организаций, успешно прошедших анализ функционирования бизнеса в стресс-ситуациях (тесты проводились при контроле «European Bank Authority»). По этой причине мы разместили банк на пятой строчке, а не на какой-либо другой.

ТОП-30 зарубежных банков в России.

Как взять кредит в иностранном банке гражданину России?

Если гражданин РФ принял решение оформить кредит в зарубежном банке, надеясь на более лояльную процентную ставку, то его ожидает разочарование, поскольку на практике взять заем за границей под низкий процент очень сложно.

В большинстве случаев крупные заграничные банки ограничивают число своих клиентов резидентами и гражданами страны, которые постоянно проживают на ее территории. Это объясняется стремлением финансовых организаций снизить риски кредитования.

Кроме того, крупные кредиты всегда должны быть обеспечены имуществом заемщика, а если он является представителем другой страны, выполнить это условие сложно. Исключения могут быть допустимы, когда у потенциального заемщика имеется статус резидента или есть недвижимость или бизнес для залога на территории той страны, где находится банк. В таком случае оформить заявку на кредит клиент может даже через интернет, не выезжая за пределы РФ.

Оформление же кредита в иностранном банке, филиалы которого находятся на территории РФ, производится намного проще. Алгоритм действий для потенциального заемщика в данном случае будет следующим.

Шаг 1. Посещение официального ресурса выбранного банка с целью знакомства с его программами по ссудам для физических лиц.

Шаг 2. Выбор наиболее подходящей кредитной программы.

Шаг 3. Оформление заявки через онлайн-сервис или путем обращения в отделение финансовой организации.

Шаг 4. Ожидание положительного решения от представителя организации и указаний дальнейших действий.

Что выгоднее: накопительные счета или срочные депозиты?

«Накопительные счета сегодня предлагают многие банки. Их особенность в том, что срок вложения средств не ограничен. Если вклады оформляются на определенный срок: 3, 6 месяцев, 1 или, например, 3 года, то накопительные счета открываются «до востребования». А проценты начисляются исходя из минимальной суммы, находящейся на счету в течение целого месяца. Часто доходность зависит от расходов по банковской карте», – говорит эксперт по сберегательным программам агентства Top-RF.ru Виктор Давиденко.

Надо отметить, что накопительные счета в некоторых банках сегодня имеют более высокие проценты, чем срочные депозиты. Однако у них есть серьезный минус.

Банк может в любой момент изменить процентную ставку накопительного счета, в то время как доходность обычного вклада фиксированная и записана в договоре.

Почему сегодня многие переводят деньги со вкладов на счета

Проценты по вкладам сейчас снижаются, и в банках обратили внимание на возросший спрос клиентов на накопительные счета. Спрос на этот продукт повышается в связи с падением ставок по депозитам и необходимостью искать новый способ безрискового сбережения средств. «На текущий момент население считает, что лучше держать средства под рукой: картой можно и расплатиться в магазине, и совершить покупку в интернете, и снять наличные средства при особой необходимости», — поясняет руководитель бизнеса «депозиты» департамента продуктов банка «Санкт-Петербург» Наталья Матвеева

«На текущий момент население считает, что лучше держать средства под рукой: картой можно и расплатиться в магазине, и совершить покупку в интернете, и снять наличные средства при особой необходимости», — поясняет руководитель бизнеса «депозиты» департамента продуктов банка «Санкт-Петербург» Наталья Матвеева.

Будут ли расти проценты в ближайшее время

В последнее время доходность депозитов сильно упала. Это связано со снижением ключевой ставки Банком России. Могут ли ставки по вкладам снова пойти в рост?

Эксперты считают, что снижения процентов уже не будет, но и рост окажется постепенным.

Дело в том, что глава Центробанка Эльвира Набиуллина заявила, что потенциал для смягчения денежно-кредитной политики «исчерпан». То есть в ближайшее время понижения ключевой ставки ждать не надо. А, возможно, даже на оборот. В ближайшие пару лет ставка может вырасти до 5-6%.

«На прогнозном горизонте, который у нас трехлетний, мы будем возвращаться к нейтральной ставке. Напомню, что сейчас оценка нейтральной ставки —это 5 – 6 процентов», — сказала Набиуллина.

По мере роста ключевой ставки Банка России будут увеличиваться и проценты по вкладам. Но когда именно ЦБ начнет повышать ставку, Набиуллина не уточняет.

+ В случае некоторого повышения ключевой ставки во второй половине года и в ответ на повышенную инфляцию ставки по вкладам могут вырасти — но незначительно, отмечает старший управляющий директор рейтингового агентства НКР Александр Проклов.

+ О том, что ставки вкладов начнут немного расти, говорит и гендиректор агентства «Бизнесдром» Павел Самиев. Основной причиной может стать прогнозируемый ЦБ рост кредитования.

«При росте кредитования депозиты населения становятся банкам нужны, чтобы фондировать растущий портфель», — пояснил Самиев.

То есть, чтобы просто сохранить имеющиеся пассивы населения, банкам нужно стимулировать россиян пролонгировать депозиты. Сделать это можно с помощью повышения ставок.

+ Гендиректор Frank RG Юрий Грибанов также отметил, что банкам нужно уравновесить активы и пассивы, в том числе за счет повышения ставки. Однако он не ждет значительной корректировки. По его прогнозу, она не превысит 0,5 процентного пункта.

Застрахованы ли пополняемые вклады для физических лиц

Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

Проверить, входит ли учреждение в систему страхования вкладов можно на сайтах Банка России (www.cbr.ru) и АСВ (www.asv.org.ru), а так же по бесплатной горячей линии АСВ 8-800-200-08-05.

Отметим, что указанные выше условия и процентные ставки пополняемых вкладов для физических лиц не являются публичной офертой, и не могут служить указанием для выбора определенного депозита. Редакция TOP-RF.RU не несет никакой ответственности за последствия любых интерпретаций настоящего обзора и принятых на его основе решений.

Условия и способы получения кредита в Европе

Сразу стоит отметить, что на сегодняшний день практически во всех европейских банках отсутствуют какие-либо специальные ограничения на выдачу кредитов иностранцам. Формально это так. Но на практике финансовые учреждения с большой неохотой берут на себя риски, связанные с выдачей займа гражданину другой страны.

В частности, человеку с российским или украинским паспортом получить кредит в Европе намного сложнее, чем гражданам стран Евросоюза. Однако варианты есть, и при соблюдении некоторых условий можно улучшить шансы и ускорить процесс получения кредита в европейском банке.

-

- Большим преимуществом при оформлении займа является законное пребывание в стране, а также наличие вида на жительство или ПМЖ.

- Получение официального дохода, владение бизнесом или осуществление предпринимательской деятельности с соответствущей уплатой налогов в бюджет страны будет существенным аргументом для европейских банков. К слову, юридическому лицу гораздо охотнее выдают кредиты.

- В каждом случае придется доказать свою платежеспособность и благонадежность, одним из вариантов является открытие счета в банке-кредиторе или покупка ценных бумаг, что может использоваться как залог и как фактор снижения банковских рисков.

- Если речь об ипотечном кредите, то объект недвижимости будет залогом и как следствие повысит доверие банка.

- При нахождении в родной стране взять кредит в Европе возможно с помощью специализированных консалтинговых компаний. В основном через них европейские банки предоставляют свои услуги, ведут переговоры и заключают договора с иностранцами.

Вышеперечисленные условия являются не исчерпывающими, но наиболее действенными для получения займа в Европе. Иногда для иностранцев европейские банки могут установить процентные ставки немного выше, чем для своих граждан. В среднем на 1–3%, что в любом случае не сопоставимо с уровнем ставок в отечественных банках. Суммы кредитов обычно очень значительные, в некоторых странах финансовые учреждения не захотят связываться с оформлением договора менее чем на 500 тысяч евро.

Что нужно немецкому банку для выдачи кредита

По данным SCHUFA, 15% жителей Германии оформляют кредит — Finansierung. Как и везде, немцы берут заём на автомобили, бытовую технику, мебель, гаджеты и другие дорогие вещи. Статья о процедуре получения, условиях оформления потребительского кредита. Где выгоднее брать заём: в банке или в интернете.

Немецкие банки выдают кредит резидентам страны, поэтому заёмщик предоставляет подтверждение прописки в Германии и разрешение на пребывание. При оформлении займа просят справку о регистрации или другой документ с указанием адреса — например, счёт за телефон или интернет.

Второе условие — расчётный счёт заявителя в немецком банке. С него банк-кредитор снимает ежемесячные платежи в зачёт погашения долга и процентов.

Чтобы получить одобрение банка, заёмщик показывает подтверждение постоянного дохода — подойдёт зарплатный листок с работы или выписка со счёта с обоснованием источника дохода. Частные предприниматели берут справку из налоговой. Недостаточный для оплаты займа доход ведёт к отказу.

Иностранцы предоставляют вид на жительство в Германии, длительность которого покрывает сроки погашения займа.

Например, иностранцу выдали ВНЖ на 3 года, а предполагаемый срок кредита — 5 лет. В таком случае дело рассматривают индивидуально: одни банки откажут, другие предложат особые условия, чтобы минимизировать риски.

Задача заёмщика — показать финансовое благополучие: стабильную работу, высокую зарплату, другие источники дохода. Если с доходом все в порядке, но вид на жительство кончается раньше срока займа — деньги получить сложно, но реально.

Прежде чем принять решение о выдаче кредита, банк запрашивает информацию о потенциальном клиенте из базы данных SCHUFA. Система хранит персональную информацию о заёмщиках и их финансовых обязательствах: долгах, сроках погашения и внесения процентов, заключенных договорах на мобильную связь, стационарный телефон и интернет.

Получить заём с плохой историей в SCHUFA в Германии сложно. Если база данных содержит негативную информацию о человеке, в выдаче кредита откажут или предложат высокий процент годовых. Со временем эти данные исчезают, поэтому некоторые немцы ждут несколько лет, чтобы взять в долг. Если деньги нужны срочно, заёмщики обращаются к частным кредиторам или за границу. Например, швейцарские банки выдают займы без проверки истории, но под высокий процент и с обязательными платными дополнительными услугами.

Насущные проблемы и прогноз развития экономики Германии

За последние несколько лет экономика Германии неуклонно растет. Сокращается безработица, растет стоимость валового внутреннего продукта, повышается спрос на экспортные товары немецких производителей: таковы основные тенденции развития экономики ФРГ на сегодня.

Особенностью современной экономики Германии является ее зависимость от экспорта товаров, особенно что касается поставки товаров на рынки развивающихся стран – Китая, РФ, Сирии, Бразилии. С одной стороны, это позволило экономике ФРГ эффективно развиваться в условиях мирового экономического кризиса, с другой – может стать причиной спада ее в дальнейшем.

Из-за финансовых проблем развивающиеся государства не в состоянии приобретать немецкую продукцию в таком же объеме, как ранее. Суммарно это негативно сказывается на экономике Германии.

Нынешние проблемы экономики Германии связаны также с политикой:

- Неравномерное социально-экономическое развитие отдельных районов Германии: территория бывшей ГДР значительно отстает от запада страны. На решение этой проблемы правительство вынуждено ежегодно тратить около ста миллиардов долларов.

- Возможный выход Великобритании – одного из основных экспортеров ФРГ, из Евросоюза может привести к потерям в ВВП.

- Преобладание доходов над расходами (профицит) в последнее время приводит к снижению потребительских расходов внутри страны и очевидному дисбалансу в экономике Германии.

- Резко увеличившаяся численность мигрантов из Африки и некоторых стран Востока приводит к вымыванию денежных средств из страны.